今回は、年末調整のお話を書きたいと思います。

この記事を執筆している私は、税理士事務所に5年勤めた経験があります。(税理士ではありませんのであしからず)

そんな私でも年末調整の時期になると「あれ?どうやるんだっけ?」と思うことが毎年かならず出てきます。

ということは、年末調整を楽々クリアしている事務員さんは決して多くはないということだと(勝手に)思っています。

今日は年末調整の中でも毎年「あれ?」となるネタのひとつ、「年金から特別徴収の介護保険料」の取り扱いを詳しく紹介したいと思います。

きくたがわ

大学卒業→税理士事務所勤務(5年)→残業しない事務員(現在)。

税理士事務所勤めの間に身につけた仕事・お金の知識や、残業しないための事務仕事の知恵を発信中。

前述のとおり、私は税理士資格を持っているわけではありませんので、この記事の内容を正しいと断言できるわけではありません。最終的に「こうすればOK」という結論も出ません。

これまで勤めてきた経験上、「こういう認識を私は持っている」という意味で文章にしますので、何卒ご容赦ください。

「年金から特別徴収の介護保険料」って社会保険料控除していいの?

65歳以上の従業員さんがいる会社では、年末調整の用紙3枚セット(扶養控除等申告書・保険料控除申告書・基礎控除兼配偶者控除申告書)と一緒に、介護保険料決定通知書や年金振込決定通知書を提出されることがままあります。

75歳以上の従業員がいれば、後期高齢者医療保険料の通知書になることもありますね。

これっていったいどうしたら良いのでしょうか。

納付書や口座引き落としで納めた介護保険料は社会保険料控除してOK

介護保険料や後期高齢者医療保険料は、市町村から届く納付書で納めていたり、口座引き落としで納めていれば、その支払った金額を全額社会保険料控除することができます。

このため決定通知書だけでなく、実際に支払った領収書や、通帳のコピーを従業員さんからもらって確認させてもらうようにしましょう。

従業員さん本人が家族(両親など)の介護保険料などを納付書や口座引き落としで支払っている場合も、従業員さんの社会保険料控除に含めてOKです。

年金から特別徴収の介護保険料はあいまいな明示しかされていない

では、納付書や口座引き落としではなく、年金からの天引きならどうでしょうか?

国税庁が毎年公開している「年末調整のしかた」というページによれば、社会保険料控除について以下の通り記載があります。

⑶ 本人と生計を一にする親族が負担することになっている社会保険料を本人自身が支払った場合には、その支払った金額は、本人の社会保険料として控除できます。

令和5年分 年末調整のしかた(23ページ)

(注)後期高齢者医療制度の保険料について、本人と生計を一にする親族が負担すべき保険料を本人が口座振替により支払った場合には、口座振替によりその保険料を支払った本人の社会保険料として控除できます。 なお、年金から特別徴収された介護保険の保険料及び後期高齢者医療制度の保険料については、その保険料を支払ったのは年金の受給者自身となるため、その年金の受給者の社会保険料として控除できます。

この文章では、前提として本人(つまり年末調整する従業員さん)が生計を一にする親族(たとえば従業員さんの親とか)が負担すべき介護保険料等を、本人(つまり従業員さん)が払う場合のことを書いていますね。

要するに前項で説明したとおり、従業員さんがお父さんの分の介護保険料等を納付書や口座振替で払ってあげていれば、社会保険料控除していいですよってことです。

しかし気になるのは最後の一文。

年金から特別徴収された介護保険料等は、支払ったのは年金の受給者自身となるため、その年金の受給者の社会保険料として控除できる……

つまり、従業員さんのお父さんの年金から引かれた介護保険料等は、従業員さんの年末調整で社会保険料控除しちゃだめよってことです。

ですがですが、じゃあ従業員さん自身が受給している年金から天引きされている介護保険料等はどうなるのでしょう?

上記の文章は、あくまで「従業員さんが家族の分の介護保険料等を支払った」こと前提にして書いている文章なのです。

最後の一文「その年金の受給者の社会保険料として控除できる」を、従業員さんが年金をもらっている場合にそのまま受け入れていいんでしょうか?

結論:従業員さんが確定申告をするかしないかに依る

私の個人的結論としては、

- その従業員さんが確定申告をするorするかしないかわからないなら、年末調整では社会保険料控除に含めない

- その従業員さんが確実に確定申告をしないとわかっているなら、社会保険料控除に含める

が正しいと思っています。

給与収入と年金収入の両方がある人は、基本的には確定申告しなければなりません。

しかし、収入額が一定以下である等の条件をクリアしていれば、確定申告しなくて済む人もいます。

これにより、確定申告をする・しないで控除額に違いが出てきてしまうのです。

確定申告をする従業員さんの場合、二重控除になってしまう

確定申告をするときには、必ず源泉徴収票を用意する必要があります。

給与の源泉徴収票はもちろん、年金にも源泉徴収票が存在します。毎年1月中旬までに、日本年金機構から前年分の源泉徴収票が送られてきます。

さてここで、この年金の源泉徴収票のことを考えてみましょう。

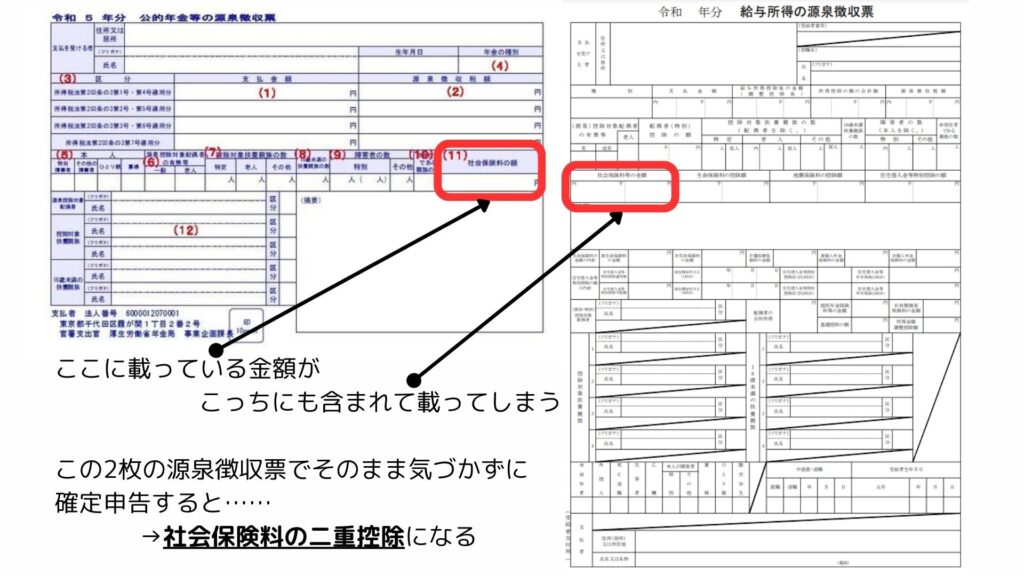

給与の源泉徴収票と同じように、年金の源泉徴収票にも「年金から徴収した社会保険料の額」を記載する欄があります。

つまり、年末調整で「年金から特別徴収の介護保険料等」を社会保険料控除に入れた場合、この介護保険料等がどちらの源泉徴収票にも載ってしまうことになるんです。

年金の源泉徴収票には「介護保険料 ○○円」などの記載がありますが、給与の源泉徴収票には通常「社会保険料のうち何がいくらか」なんて記載されません。

発行された源泉徴収票を見ても、同じ内容の社会保険料がそれぞれに含まれているなんて誰も気づけない状態になってしまいます。

そしてこの2枚の源泉徴収票をもって確定申告をした場合、「年金から特別徴収の介護保険料等」の金額が二重控除になってしまうのです。

これは所得税だけでなく、住民税の計算にも影響を与える可能性があります。

国税庁「年末調整のしかた」の記載の意図(推測)

ちなみに、引用した「年末調整のしかた」の記載に関しては、

「年金から特別徴収の介護保険料等は、本人の年末調整でなら社会保険料控除していいよ」

「年金から特別徴収の介護保険料等は、本人の所得税でなら社会保険料控除していいよ」

という意味なんだと勝手に思っています。

年末調整と確定申告をごっちゃにした曖昧な書き方を、日本の省庁がするか?とも思いますが……

もしも「本人の年末調整で社会保険料控除していい」と国税庁が認識しているとしたら、それは国(所得税)と地方自治体(住民税)の連携がうまくいっていないということなんだと思います。もしもですけどね……

そういうわけで、確定申告をするかもしれない従業員さんの年末調整には、「年金から特別徴収の介護保険料等」は含めないほうが良いと私は思っているのです。

従業員さんに意図せずズルをさせるわけにはいきませんので。

しかし実際のところ、従業員さんが確定申告をするかしないかなんてわからないし、聞けないですよね……

じゃあこの状況になったらどうしたらいいの?と聞かれたら……

大変申し訳ないのですが、一介の事務員である私には「上司の指示に従いましょう」としか言えません……

まとめ

何度も申し上げますが私は税理士ではありませんので、これが絶対に正しい!と伝えたいわけではありません。

実際に毎年この処理をどうしたらいいのかわからず、あちこちググってはいろんな税理士のブログや質問サイトを見て、「控除していい」「控除しちゃダメ」両方の意見がある事実をたくさん見てきました。

ですので先生によって意見の変わる、解釈の難しい問題なんだと思います。

いろんな立場からの意見を聞いて、最終的に私はこう思っているという一案をこうして文章にさせていただきました。

実際の処理は上司や税理士の先生に指示を仰ぐことにはなるかと思いますが、いったいどういうことなの?という事務員さんの小さなモヤモヤを解決する一助になれば大変うれしく思います。

コメント